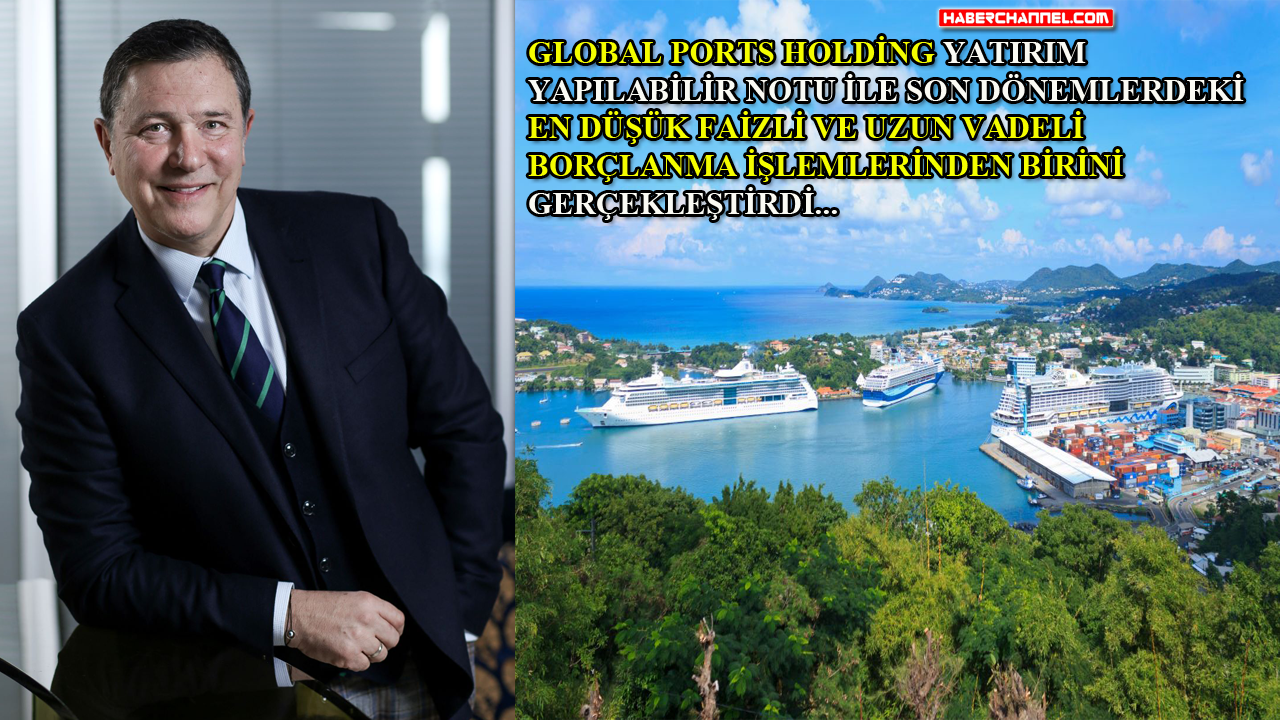

Dünyanın en büyük kruvaziyer liman işletmecisi ve Global Yatırım Holding iştiraki Global Ports Holding (GPH), 330 milyon ABD dolar tutarında, %7,87 sabit kupon faizli tahvil ihracı gerçekleştirdi. Söz konusu tahvil ihracı, iki uluslararası derecelendirme kuruluşundan yatırım yapılabilir kredi notu aldı. Dünyanın en önde gelen birkaç sigorta ve varlık yönetim kuruluşunun katıldığı tahvil ihracı, Türkiye'de doğan bir şirketin son dönemlerdeki en düşük faizli ve uzun vadeli borçlanma işlemlerinden biri oldu. Elde edilen kaynağın büyük bir kısmı Sixth Street ile olan teminatlı kredi borçlanmasının vadesinden yaklaşık 3 yıl önce erken kapatılmasında kullanıldı. Kalan kısmı ise özellikle Karayipler bölgesindeki liman portföyünün genişletilmesi ve geliştirilmesine ilişkin yatırımlarının finansmanında kullanılacak.

FOTO ARŞİV

GLOBAL PORTS HOLDİNG YATIRIM YAPILABİLİR NOTU İLE SON DÖNEMLERDEKİ EN DÜŞÜK FAİZLİ VE UZUN VADELİ BORÇLANMA İŞLEMLERİNDEN BİRİNİ GERÇEKLEŞTİRDİ

Global Ports Holding Yönetim Kurulu Başkanı ve CEO’su Mehmet Kutman, “İki derecelendirme kuruluşunun vermiş olduğu yatırım yapılabilir kredi derecelendirme notu, Global Ports Holding’in iş modeli ve stratejisinin uluslararası düzeyde doğruluğunu güçlü bir şekilde teyit ediyor. Tahvil ihracı ile elde ettiğimiz kaynakları işimizi büyütmeye devam etmek için de kullanacağız” dedi.

ELDE EDİLEN GELİR REFİNANSMAN VE YATIRIMDA KULLANILACAK

Dünyanın en büyük kruvaziyer liman işletmecisi ve Global Yatırım Holding iştiraki Global Ports Holding (GPH), güçlü finansal yapısı ve sürdürülebilir büyümesi ile yeni bir tahvil ihracını başarılı şekilde gerçekleştirdi. Global Ports Holding’in 330 milyon dolar tutarında, yıllık yüzde 7,87 sabit kupon faizli yeni tahvil ihracı, uluslararası sigorta ve varlık yönetim kuruluşlarından oluşan sınırlı sayıdaki yatırımcılara tahsisli satış yöntemiyle tamamlandı.

Global Ports Holding’in 330 milyon ABD Doları tutarındaki bu ihracına iki uluslararası derecelendirme kuruluşu yatırım yapılabilir kredi derecelendirme notu verdi. Sağlanan finansmanın toplam vadesi 17 yıl, ağırlıklı ortalama vadesi ise yaklaşık 13 yıl olacak. Dünyanın en önde gelen sigorta ve varlık yönetim kuruluşlarının katıldığı bu tahvil ihracı, Türkiye'de doğan bir şirketin son dönemlerdeki en düşük faizli ve uzun vadeli borçlanma işlemlerinden biri oldu.

LİMAN PORTFÖYÜNÜ GENİŞLETECEK

İhraçtan elde edilen fonların büyük bir kısmı, Sixth Street ile olan teminatlı kredi borçlanmasının faiz ve erken ödeme ücretleri dahil tamamen geri ödenerek vadesinden önce kapatılmasında kullanıldı. Geriye kalan kısmı ise, Global Ports Holding’in özellikle Karayipler bölgesindeki liman portföyünün genişletilmesi ve geliştirilmesine ilişkin yatırımlarının finansmanında kullanılacak.

Global Ports Holding, söz konusu işlem ile hem faiz giderlerinde önemli bir tasarruf hem de uzun vadeli bir fonlama yapısı sağlamanın yanısıra yakın gelecekteki büyüme projelerinin finansmanını da güvence altına almış oldu.

MEHMET KUTMAN: 'İŞ MODELİMİZ VE STRATEJİMİZİ MÜKEMMELLİĞİNİ TEYİT EDİYOR'

Uluslararası kurumsal yatırımcılardan sağlanan bu finansmandan memnun olduğunu ifade eden Global Ports Holding Yönetim Kurulu Başkanı ve CEO’su Mehmet Kutman, “İki derecelendirme kuruluşunun bu işlem için verdiği yatırım yapılabilir kredi derecelendirme notu, Global Ports Holding’in iş modeli ve stratejisinin ne kadar doğru olduğunu güçlü bir şekilde teyit ediyor. Tahvil ihracı ile elde ettiğimiz kaynağın bir kısmını işimizi büyütmeye devam etmek için kullanacağız. Bu finansman işlemi, faiz maliyetlerimizi önemli ölçüde düşürüyor, borcumuzun vade profilini önemli ölçüde uzatıyor ve yeni liman genişletme projelerine planladığımız yatırımın finansmanına önemli bir katkı sağlıyor. Bu kaynağı Karayipler bölgesindeki liman portföyümüzün genişletilmesi ve geliştirilmesine ilişkin yatırımlarının finansmanında kullanacağız “ dedi.

'KARLILIĞIMIZIN ARTMASINA VE YENİ YATIRIMLARIMIZI FİNANSE ETMEMİZE DESTEK OLACAK'

Tahvil ihracının yatırım yapılabilir kredi notu almasının iş modelinin gücünün bir kanıtı olduğunu söyleyen Global Ports Holding Mali İşler Direktörü Jan Fomferra, "Önde gelen uluslararası derecelendirme kuruluşlarından alınan bu not, farklı ülkelerdeki büyüme fırsatlarımızı çok uygun şartlarla finanse etme olanaklarını da destekleyecek. Diğer taraftan, bu işlem ile faiz giderlerimizde sağlayacağımız ciddi azalış, yıllık 15 milyona yaklaşan toplam yolcu sayısı ile önceki dönemlere göre büyük oranda artmakta olan karlılığımıza da ek katkı sağlayacak" dedi.